2018年是全球税收透明化、个税变革巨大的一年,影响之大称为“税务地震”亦不为过。

2018年8月31日,十三届全国人大常委会第五次会议表决通过了《全国人民代表大会常务委员会关于修改。

与此同时,根据我国作出的承诺,国家税务总局已于2018年9月与其他国家(地区)税务主管当局进行第一次CRS(Common Reporting Standard)跨国金融账户涉税信息自动交换。

结合《新个税法》与CRS进行综合研究,可以看出《新个税法》看似一部国内法修改,但其诸多修改之处与当今全球税收透明化、反跨境避税等CRS制度密切相关。

税法修正案草案于6月29日公布,8月31日获全国人大常委会通过,2019年正式实施,对于全国人大常委会负责的修法,这个效率可见一斑,因此个税法的修订和CRS必须结合起来看。

那什么是CRS?CRS即“共同申报准则”, 按照经合组织(OECD)于2014年7月发布的 《金融账户涉税信息自动交换标准》(Common Reporting Standard,简称CRS),共同定期自动交换跨境金融账户信息的规则。

修改后的个税法对广大的中国普通税收居民个人、外籍的跨国企业高管,及高净值个人都会产生重大的影响。其中对于高净值个人的财富规划,尤其是涉及到海外架构的财富规划方案,新法将会产生非常直接的影响。

CRS涉入群体广泛,不仅包括企业、个人等潜在纳税人,还包括众多的金融机构、律师事务所、留学、移民等服务机构,对我国的管理机构和涉及的律师群体来说是机会,同时也是挑战。

CRS实施已然风起云涌,国家政策的高节奏调整,从国内到国外,税务地震不期而至,高净值人士在经营企业或管理财富时,若沿用传统模式,可能会面临极大的挑战。作为高净值人士应该如何“应对”,便成为了眼下的当务之急。

面对“来势汹汹”的CRS,尽管过去坊间流传着各种规避方法,国内高净值群体仍须及时审视和调整自身的财富规划和税务筹划方案,在保证自身财富保值增值的前提下,以合法、合规的跨境税收筹划措施积极应对,避免因税务合规问题而泥足深陷。

其实CRS根本上来说是一个国际法范畴的法律问题,在涉及到具体纳税义务、法律责任承担时,主要依赖国内税收实体法律、法规。那么律师如何利用已有的法律知识,帮助高净值人士,调整自身的财富规划和税务筹划方案?

CRS体系下,哪些金融资产将纳入申报范畴?中国将如何操作执行CRS?CRS涉及的税务影响有哪些?合理应对CRS,有哪些解决方案?

讲师:苏琦律师 履历:律师、税务师、青岛仲裁委员会仲裁员、上市公司独立董事。 执业超过十年,代理民商事诉讼仲裁案件近800起,为多家大型企业集团及中小企业提供常年法律顾问服务,对民商事诉讼仲裁案件,商业法律及涉税服务,风险防范方面有着丰富的经验,致力于将税法的思维贯穿到法律服务的全过程中,为企业提供法律和税务、财务相结合的综合性商业顾问服务。

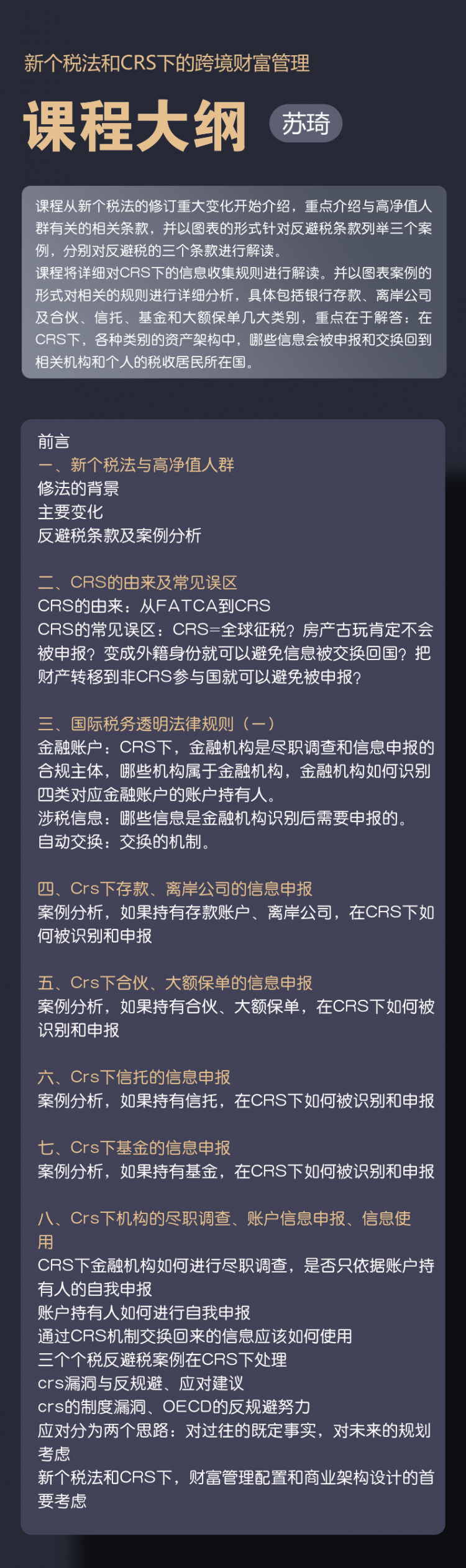

本次课程第一讲从新个税法的修订重大变化开始介绍,重点介绍与高净值人群有关的相关条款,并以图表的形式针对反避税条款列举三个案例,分别对反避税的三个条款进行解读。

从第二讲开始解答以下问题:

CRS是怎么来的,美国为什么不加入CRS?

CRS是什么,并以图表案例的形式对相关的规则进行详细分析,具体包括银行存款、离岸公司及合伙、信托、基金和大额保单几大类别。重点在于解答:在CRS下,各种类别的资产架构中,哪些信息会被申报和交换回到相关机构和个人的税收居民所在国。

CRS的申报的信息是哪些,金融机构是怎么获得的信息,账户持有人自行申报是不是意味着可以按照自己的诉求进行申报,申报的信息将被如何使用,如何得知自己的信息是否被申报?

在新个税法的CRS下,配置资产搭建交易架构的首要考虑应该是什么?

……

以上问题,本次系列课都会给出我自己的一些观点和认识。

苏琦律师将从专业角度,深入浅出地对何为CRS、CRS的国际运用、应对措施等进行了详细解读与阐释,并打消了大家的普遍误解,为律师解答如何给高净值客户在CRS实施后进行跨境财富规划给出建议。

面向学员

1、高净值人士、私营企业主

2、金融保险行业客户经理、培训师

3、私人财富管理、资产管理公司人员

4、涉税律师、税务师、CPA等涉税专业服务人士

学员收获(系列课)

1、了解CRS最新执行情况;

2、全面、准确把握新个税法的核心变化;

3、把握新个税法实施对跨境财富管理的影响;

4、培养“税务+法律”思维,合法合理开展税务筹划;

课程形式

音频+课件

手机扫码购买